Copom aumenta taxa de juro para 10,75%

O Comitê de Política Monetária do Banco Central (Copom) subiu nesta quarta (18) a taxa de juros básica da economia em 0,25 ponto percentual. Com esse acréscimo, a taxa sai dos 10,50% para 10,75% ao ano, com a finalidade de impor a derrubada da atividade econômica e gerar desemprego no país.

A decisão do Copom aconteceu mais uma vez de forma unânime, ou seja, com o apoio do diretor indicado para substituir Campos Neto na presidência, Gabriel Galípolo. Em comunicado, o Copom sinalizou que deve realizar novos aumentos na taxa básica de juros, já que “atividade econômica e do mercado de trabalho têm apresentado dinamismo maior do que o esperado”.

“O ritmo de ajustes futuros na taxa de juros e a magnitude total do ciclo ora iniciado serão ditados pelo firme compromisso de convergência da inflação à meta…“, diz também outro trecho do documento.

Assim, o Brasil retoma a segunda colocação entre os maiores pagadores de juros do planeta. Descontada a inflação projetada para os próximos 12 meses (4,10%), a taxa de juros reais brasileira fica em 7,33%, segundo o Ranking Mundial de Juros Reais, de responsabilidade do site MoneYou.

O site de consulta financeira também aponta que, entre 40 países sondados, 52,5% cortaram suas taxas, 45% mantiveram, enquanto apenas 2,5% elevaram suas taxas de juros. No cômputo geral, entre 40 países, a média de juros reais ficou em 0,63%.

Para a Confederação Nacional da Indústria (CNI), o aumento da Selic pode frustrar “a recuperação da indústria de transformação e do investimento” no país.

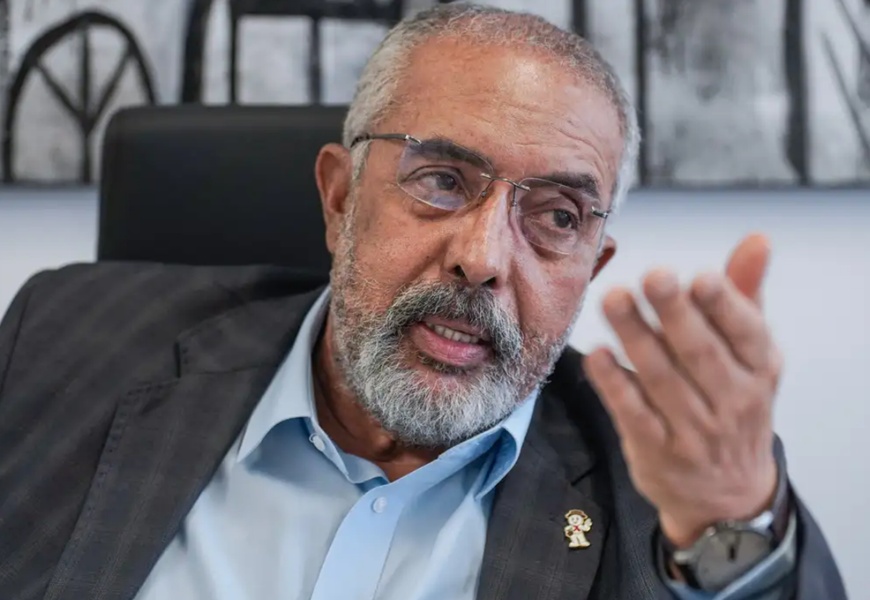

“Não é hora de o Banco Central subir a Selic”, afirma o presidente da CNI, Ricardo Alban, ao destacar que a decisão do BC vai na contramão do que o mundo está fazendo nesse momento, que é a redução das taxas de juros”.

“[Elevar os juros] apenas traria restrições adicionais ao crescimento econômico, se convertendo em menor bem-estar para a população”, alerta Alban. “O foco deve ser a consolidação dos elementos capazes de pavimentar o caminho de retomada dos cortes na taxa de juros, para que ocorram o quanto antes, criando um ambiente mais favorável para a execução de projetos fundamentais para a modernização da matriz produtiva brasileira”, defende Ricardo Alban.

Nesta quarta-feira, o Federal Reserve (Fed) – o BC dos EUA, – decidiu cortar em 0,50 p.p os juros, depois de ter jogado a taxa entre 5,25% e 5,50%, o que esfriou a economia, prejudicando o emprego interno do país.

Entre junho e setembro, o Banco Central Europeu (BCE) cortou a taxa de juros em 0,50 ponto, fixando-a nos 3,50%. Também cortaram os juros o Banco da Inglaterra e o Banco da Suíça.

Porém, as economias globais só devem servir de referência para decisões do BC quando elas aumentam as suas taxas de juros. Em caso de queda, qualquer desculpa deve ser usada para manter os juros em níveis de agiotagem, fazendo com que trabalhadores e empresários brasileiros sigam trabalhando para sustentar a riqueza de meia dúzia de especuladores financeiros em Wall Street e os que habitam lá na Faria Lima.

“Segundo o modelito da ortodoxia neoliberal”, lembra o economista Paulo Kliass, “se os EUA aumentam a taxa de juros deles, nós também devemos aumentar a nossa para manter a atratividade dos recursos especulativos na seara internacional. Caso contrário, haveria o que eles chamam de “fuga de capitais”, uma espécie de antessala da catástrofe apocalíptica. No entanto, o oportunismo do argumento desse pessoal é tão flagrante, que mesmo havendo uma tendência à queda de juros na reunião do banco central de lá, eles não aceitam que se deva reduzir por aqui também, comenta o membro da carreira de Especialistas em Políticas Públicas e Gestão Governamental do governo federal, em artigo recente publicado no HP.

No Brasil, a inflação está baixa, controlada e dentro da meta de inflação de 3% ao ano, com intervalo de tolerância para cima e para baixo de 1,5 ponto percentual – definida pelo Conselho Monetário Nacional (CMN). O índice de inflação oficial do país (IPCA), em agosto deste ano, registrou deflação, ao variar em queda de –0,02% no mês. No acumulado de oito meses deste ano, o índice está em alta de 2,85%; e, em 12 meses, a alta é de 4,24%.

Conforme as projeções de inflação para 2024 e 2025 apuradas pela pesquisa Focus do próprio BC, o IPCA deve ficar “em torno de 4,4% e 4,0%, respectivamente”. Ou seja, não há justificativa para este grave descalabro que o BC está fazendo contra os brasileiros.

Ainda que haja qualquer alteração que leve para um avanço inflacionário no país, com a atual seca que vivemos, não será com o aumento dos juros que será resolvido o problema – pois a ação de elevar os juros é ineficaz contra choques de oferta de alimentos e preços administrativos de energia, por exemplo. O tiro sairia pela culatra, pois o aumento da Selic pode levar também para o aumento dos preços internos, já que ao elevar os custos dos financiamentos de produção, por exemplo, as empresas, logicamente, irão repassar este aumento aos consumidores.

Além disso, a cada 1 ponto acrescido na taxa Selic eleva a dívida interna em R$ 47,9 bilhões, ou vice-versa. Em 12 meses até julho deste ano, o setor público gastou R$ 869,8 bilhões (7,73% do PIB) com o pagamento de juros da dívida interna. Não há economia que consiga crescer de forma robusta e sustentável com essa transferência brutal de renda da população ao setor financeiro, pelo contrário, o destino é a recessão e devastação dos setores produtivos do país.

Para a Federação das Indústrias de Minas Gerais (FIEMG), “ampliar o patamar contracionista da política monetária geram impactos significativos em toda e economia. A capacidade produtiva é seriamente comprometida, desestimulando os investimentos e gerando efeitos sistêmicos, afirma a entidade em nota divulgada no início desta semana”.

“A indústria, que já vinha sendo afetada, pode ser ainda mais prejudicada, com a limitação de sua capacidade de investimento e a redução de sua competitividade. Esses fatores, somados, provocam um impacto profundamente negativo sobre o crescimento econômico, a criação de empregos e a renda da população”, alertou.

Não é de hoje que o BC tem prestado esse desserviço para o país. Mas a situação piorou com a Lei Complementar nº 179/2021, que determinou a “independência’, autonomia do BC, ou qualquer nome que o leitor queira dar para o ato normativo que ampliou ainda mais a incapacidade da autoridade financeira de ajustar-se às demandas sociais, isto é, às necessidades do povo brasileiro.

Uma possível mudança do rumo da política monetária brasileira com a troca de comando no BC também parece estar bem distante de ocorrer. O indicado pelo presidente Lula para presidência do BC, Gabriel Galípolo, já sinalizou em diversos discursos que está engajado com o receituário neoliberal.

Na avaliação do economista Paulo Kliass, “é mais do que urgente” que o presidente Lula assuma o comando da economia para “romper com o ideário neoliberal e implementar as bases para tornar realidade um programa nacional de desenvolvimento social e econômico”, defende.

“Lula escolheu dois de seus principais colaboradores na economia – Haddad e Galípolo. Ambos se rendem a consultar o Oráculo da Faria Lima para obter as respostas que direcionam os rumos da política econômica. O Presidente da República sabia muito bem o que a duplinha pensa a respeito do Brasil hoje e no futuro. Quando não houver mais um bolsonarista à frente do BC para ele poder criticar, a quem Lula vai recorrer? Vai apelar para quais deuses no intuito de corrigir os rumos da austeridade e do neoliberalismo?”, questiona Kliass.

Fonte: Página 8